許多家庭考慮將房產提前過戶給子女,因此在面對不動產轉讓時,選擇合適的方式尤為重要。買賣、贈與和繼承是三種常見的轉讓方式,各有其優缺點,詠溱整理筆記如下:

買賣:親屬間的交易

對於二親等內的買賣,法律上需要注意可能涉及贈與稅。《遺產及贈與稅法》規定,若無法證明資金來源與賣家毫無關聯,這類買賣可能被視為贈與行為。為避免贈與稅,買賣雙方需向國稅局報備,並取得「非屬贈與同意轉移證明書」後,方可完成房產登記。

房地合一稅與財產交易所得

雙方約定的價金會影響賣方可能需繳納的房地合一稅。特別要注意的是,買方日後若出售該不動產,購買價格將直接影響其稅負。

贈與方式移轉

自111年1月1日起,每人每年的贈與免稅額提高至244萬元。這意味著可以每年贈與不超過此金額,而無需支付贈與稅。若贈與金額超出此數額,亦可選擇分年贈與以減少稅負。此外,需注意的是,贈與不動產時,在未來出售可能需繳更多的房地合一稅,因取得成本較低。贈與過程可能涉及代書費和地政規費。

小技巧:土地買賣,房屋贈與

許多家庭會選擇此方式來最大化稅務優惠。土地可藉買賣形式轉讓,享有自用土地增值稅的優惠,而房屋則以贈與形式處理,避免不動產交易所得稅。

繼承房產

自111年起,遺產稅的免稅額提高至1333萬元。通過繼承獲得的財產不僅免徵土地增值稅,亦無需繳納贈與稅,但家族間的紛爭可能增加,例如其他繼承人可能會主張權利。

注意事項

如果在104年12月31日之前取得遺產,則按照舊制計稅。105年以後的繼承需依據新制或舊制計算,以確定何者更有利。

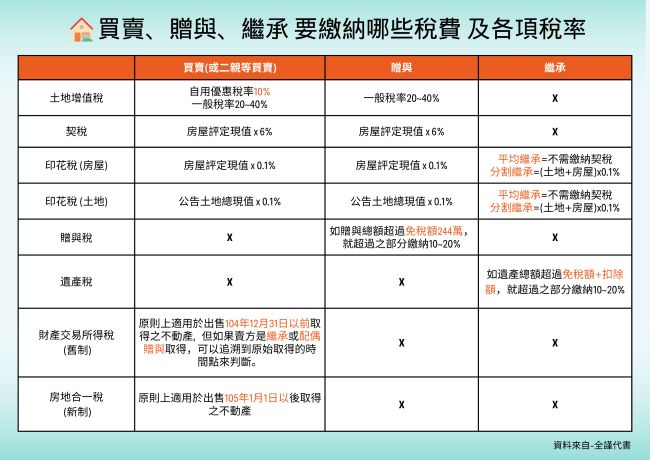

房產過戶主要稅種比較

- 土地增值稅:

- 買賣:可能享有10%的自用優惠稅率(一生一次、一生一屋)。

- 贈與:適用一般稅率。

- 繼承:免徵此稅。

- 贈與稅:

- 買賣:無此稅。

- 贈與:超過244萬元部分需繳贈與稅。

- 繼承:無此稅。

- 契稅:

- 買賣與贈與:需繳房屋現值的6%。

- 繼承:免繳契稅。

信託管理房產

什麼是信託?

信託是指長輩(委託人)將財產交給負責管理的人或機構(受託人),由其根據受益人的利益進行管理或處理。受益人最終會從信託中受益,比如長輩的子女。

信託的好處

- 信託可保障財產的獨立性,避免外界干擾。即便長輩過世,只要信託契約設置妥當,子女也不能隨意賣房。

- 房產通過信託出租,租金每月支付給受益人,可確保其有穩定收入,避免一次性花光。

- 信託避免其他親友覬覦財產。

信託與其他財產移轉的差異

與贈與、繼承或買賣不同,信託使所有權不易轉移給子女,即使長輩過世,財產不會被輕易處分。這樣避免了長輩無人照顧或財產被他人覬覦的風險。

選擇受託人的考量

- 若選擇銀行為受託人,可能需支付年費(信託財產的0.2%至0.5%)。

- 可選擇親友來節省管理費,但需考慮受託人發生意外的風險。

注意事項

信託保護財產的安全和傳承,但流動性不高,一經設立,需遵循合約執行。若急需用錢,資金不易快速變現。因此,設立信託前應全面考慮財務安排。

總結

選擇哪種不動產轉移方式需依據家庭實際情況決定。詠溱整理後結論,買賣也許比贈與在稅務上更有利,特別是自用土地增值稅的優惠。但不確定如何操作時,還是交給專業的,尋求專業代書的建議,制定最適合的方案,節省不必要的開銷!

💬 請在下面留言分享你的看法與經驗吧!